中国信托业的发展最早可追溯至上世纪10年代,而直到1980年正式开办信托业务,才标志着现代信托业真正在中国出现。2001年《信托法》颁布,中国信托业正式走上规范发展的道路,随后的二十余年中,中国信托业先后经历了艰难探索阶段、黄金发展阶段、整顿停滞阶段,直至现在的高速转型发展阶段。近几年,因大数据、人工智能、区块链和云计算技术的不断成熟,在各个行业的应用也愈加广泛。由此,受互联网趋势和数字化经济背景的影响,传统信托业也全面迎来了新的转型发展方向,即信息化、智能化转型。谈到信托信息化,就不能不提中国信托信息化技术专家刘云。

刘云,本科毕业于青岛大学货币银行学,硕士毕业于山东大学金融学,毕业后一直从事着信托相关工作,躬耕于信托业二十余年不辍。她先后负责过证券、自有资金贷款、资金信托、理财投资顾问、信托项目发行后管理,信托智能系统的自主研发和支持开发等业务。相信也正是因为在多个部门经年累月的工作经验,刘云收获了大量的、宝贵的覆盖信托全业务流程的理论实践成果,再结合她独到的行业洞察力和杰出的专业能力,她才能在中国信托业智能化道路上留下浓墨重彩的一笔。

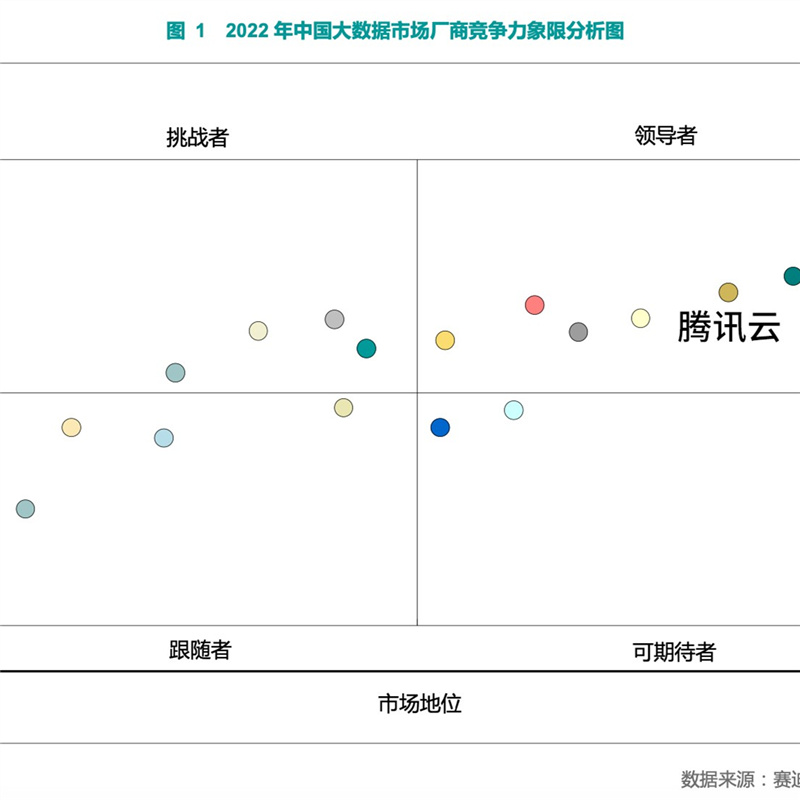

互联网时代,传统信托企业的经营模式已经无法满足现代高爆发高增长的业务量和客户线上化、智能化、个性化的需求,以人力资源、组织运营、优质产品所构成的信托企业核心竞争力已失去原本的优势。面对汹涌而来的数字化浪潮,因为没有系统化的理论指导,很多企业会感到措手不及,“创新者窘境”或“战略迷茫”成为常态,他们想要加快数字化转型却又无从下手。加之信托行业信息化起步较晚,转型初期支撑信托公司线上业务运转的智能系统如:证券交易系统、风控系统、估值系统、客户关系管理系统、办公OA系统等,大部分是通过借鉴金融体系内其他行业先进的、成熟的智能系统,再结合公司资深特点加以改造和优化,且相互独立,所以导致了信托各业务之间运营割裂的情况愈演愈烈,最终导致数据孤岛问题,并且操作流程冗杂,一对多个系统和账户的情况非常普遍。诸多因素汇聚到一起,导致了中国信托智能系统产生了一段时间的空白,直到刘云率先提出了以“数据+科技”战略,并以此为引擎打造了业内首个智慧信托管理平台,以精细化服务建设智慧信托业务生态圈。也是从此时起,信托业正式开启了一场前所未有的科技大变革,各头部企业纷纷加大科技投入,全力助推企业数字化转型进程。

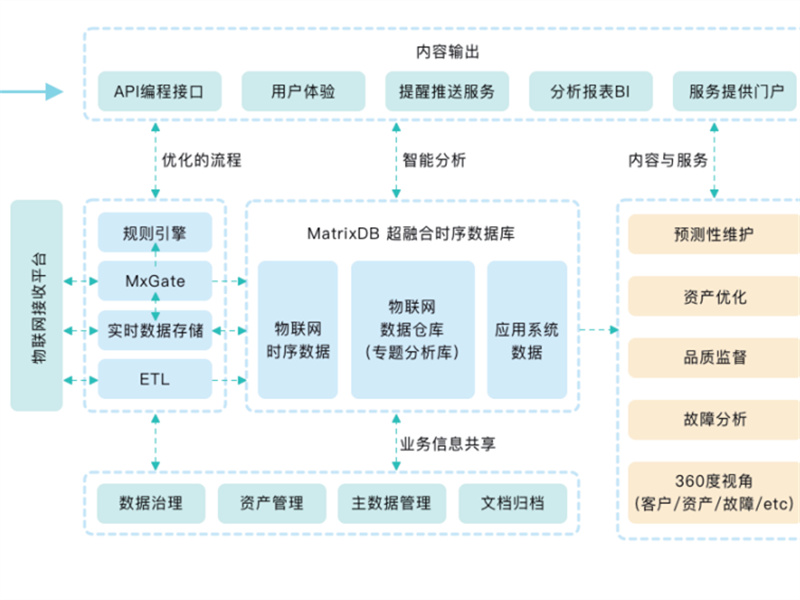

刘云认为,数据是构建企业数字化竞争力的核心要素,从采集、分析、报送、监管各个环节都要严格把控,所以传统人工干预节点过多的情况,不仅使监管和风控难度不断升高,还严重拉低了运营效率,造成用户体验感差的问题,为突破行业困局,刘云先后研发出《基于大数据的资产估值与核算管理系统V1.0》、《信托项目综合管理平台V1.0》、《金融投资业务流程一体化智能管理系统V1.0》等智能系统,层级有序地推进智能信托系统建设,打造完善的企业级数据中心。以产业画像、企业画像、个人画像为重点,服务于相关金融与信托业务,精准解决当前信托业资金端、资产端和运营端等环节突出存在的“痛点”。

于资金端,通过建设一体化平台为投资者提供便捷化、个性化的服务,让投资者可以通过网络平台进行投资申购、退款管理、资产证券化和理财计划管理等服务,随时随地便捷地了解和投资信托产品,提高了服务的便利性和满意度。

于资产端,打造针对性智能系统,采用Spark技术引擎,面对资产端复杂业务和海量数据,可支持快速高效的进行数仓建设,提供离线开发的提交上线的CI/CD流程控制能力,包括代码扫描、形态探查、数据比对、节点测试检测、风险检测等,为数据授信、数据风控、数据质量提供了坚实保障。

于运营端,凭借统一管理平台和多个智能系统的应用,成功解决了传统信托业务线下办理的限制,使得业务经理从任务获取、电子签约、见证处理、任务反馈、项目审核等环节均可以在线上完成,有效实现信托运营流程化、智能化、自动化,节省了大量的人工成本,进一步释放生产力,运营效率得到极大提升。

通过刘云在信托业数字化过程中的不断实践,将技术成果不断应用到实际服务中去,数十个智能系统和管理平台的研发搭建和广泛应用,为我国智慧信托提供了坚实的理论实践基础,同时大力推动了信托数字化理论的发展。

纵观刘云的职业生涯,作为中国信托数字化技术专家,她以杰出的个人能力和工作成果,为中国智慧信托业做出了卓越贡献。可以说,刘云是中国智慧信托业当之无愧的领路人。